今回は【4641】アルプス技研の銘柄分析を行います。

この記事では、今後安定して配当金を受け取れるかを目的として銘柄分析を行っていきます。

アルプス技研に投資を検討している方の参考になれば幸いです。

ちなみに、私は単元未満株で5株だけ保有しています。

基本情報

業種:サービス業

特色:正社員技術者の派遣大手。自動車、電機、電子分野の開発、設計、試作等に強み。職業紹介も

アルプス技研は技術者を派遣する企業です。

「自動車」や「半導体」など景気に大きく左右される企業への派遣が多いようですが

これまでの推移と現在の状況、そしてこれからの展望はどうなのでしょうか?

まずは参考指標から見ていきましょう。

参考指標

指標の推移をバフェットコードで見ていきます。

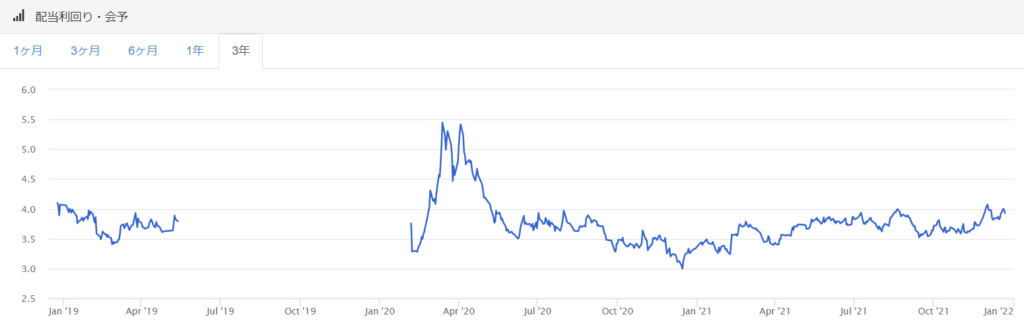

配当利回り

2021/12/22現在、配当利回りは3.93%

過去3年間の推移では、コロナショックのときは一時配当利回りが5%を超える場面もありましたが、現在は平均よりもやや高いといった水準でしょうか。

まずまずの高配当株です。

配当利回りとは、現在の株価に対し、年間でもらえる配当金を示した数値です。

配当利回り [%] =1株あたりの配当金 ÷ 株価 × 100

で表されます。

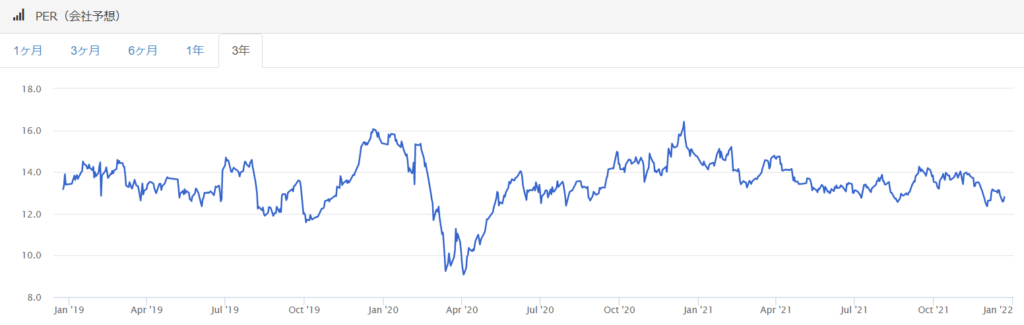

PER

2021/12/22現在、PERは12.79倍

過去3年間の推移では、平均的な水準ですね。

PER(Price Earnings Ratio)とは、株が1株当たりの純利益の何倍まで買われているか、すなわち1株当たりの純利益の何倍の値段が付けられているかを見る投資尺度です。株価収益率ともいいます。

PER [倍] = 株価 ÷ 1株当たり純利益(EPS)

で表されます。

PERは低い方が株価は割安だと判断されます。

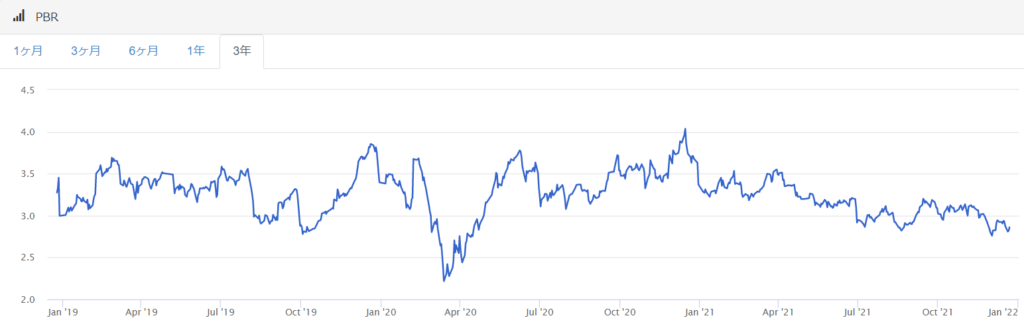

PBR

2021/12/22現在、PBRは2.86倍

過去3年間の推移では、コロナショックの時期を除くとPBR 3倍を切るのは割安な水準といえるでしょう。

PBR(Price Book-value Ratio)とは、株が1株当たりの純資産の何倍まで買われているか、すなわち1株当たりの純資産の何倍の値段が付けられているかを見る投資尺度です。株価純資産倍率ともいいます。

PBR [倍] = 株価 ÷ 1株当たり純資産(BPS)

で表されます。

PBRは低い方が株価は割安だと判断されます。

チャート

こちらは、週足の5年チャート。

2018年8月に上場来高値を付けてからは伸び悩んでいる感じですね。

コロナショック後、一時期はコロナ前の水準を超えましたがその後は動きが少ない、というのが2021年8月現在の状況です。

業績

ここからはIR BANKで業績の推移を確認します。

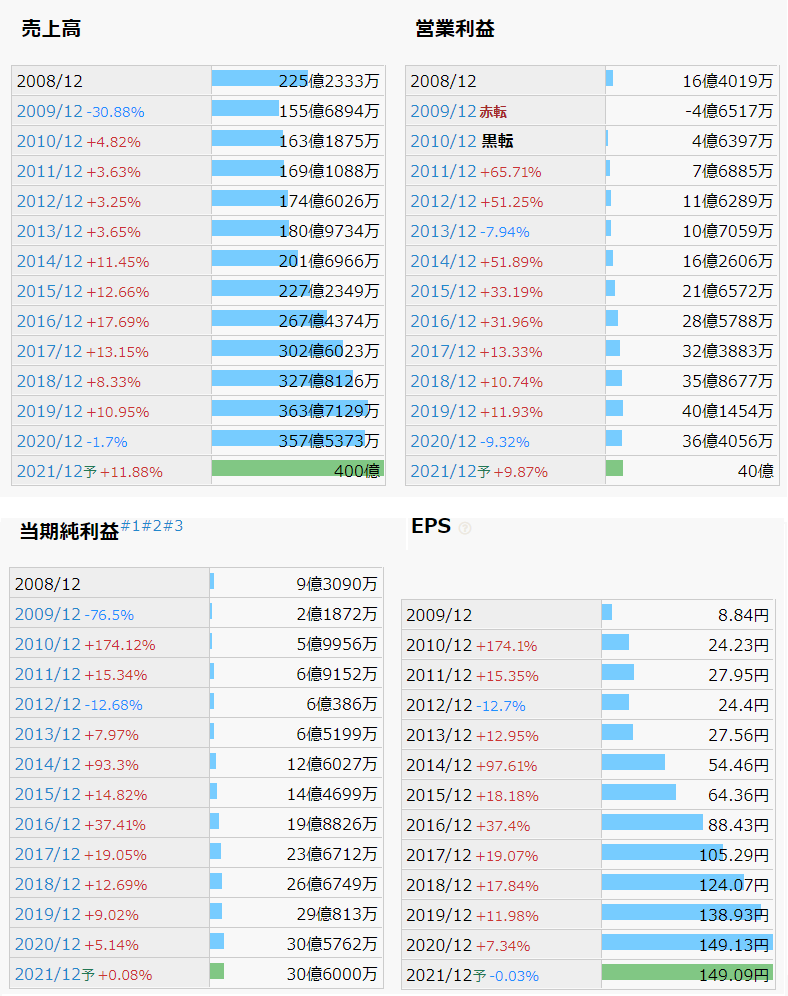

売上高・利益・EPS

売上高・利益・EPSは、コロナの時期に一旦停滞しているものの、2013年から急拡大してきています。

コロナの影響が薄れた今期(2021年)は、コロナ前の水準を超えそうな予想をしていますので、今後も期待できそうです。

売上高とは、企業がサービスや商品を提供することにより稼いだ売上金額の総額のことです。

売上高が高いほど企業の儲けが高いことを表します。

「営業収益」という場合もあります。

営業利益とは、売上高から「売上原価」と「販管費」を差し引いた額です。

営業利益が大きいほど「本業で儲かっている」といえ、赤字の場合は「本業で儲けられていない」と判断できます。

当期純利益とは、「当期の企業の活動でどれくらいの利益が出たかを表すもの」です。

売上から原価や税金や経費など掛かった費用をすべて引いた、「企業が最終的に稼いだ利益」になります。

EPS(Earning Per Share)とは、発行している1株に対して企業がどれだけ稼いでいるかを示す指標です。1株当たりの純利益ともいいます。

EPS = 当期純利益 ÷ 発行済株式総数

で表され、企業の収益力を判断する重要な指標とされています。

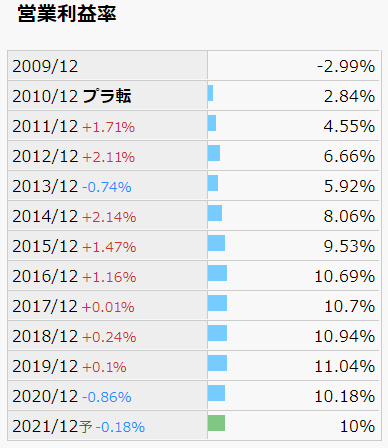

営業利益率

ここ数年は10%程度で安定しています。安定して稼げている企業といえるでしょう。

営業利益率とは、売上高に対する営業利益の割合を示す指標です。

売上高のうちどれくらいが営業利益として残るかを意味しており、数値が大きいほど本業がうまくいっているといえます。

営業利益率 [%] = 営業利益 ÷ 売上高 × 100

で表されます。

財務状況

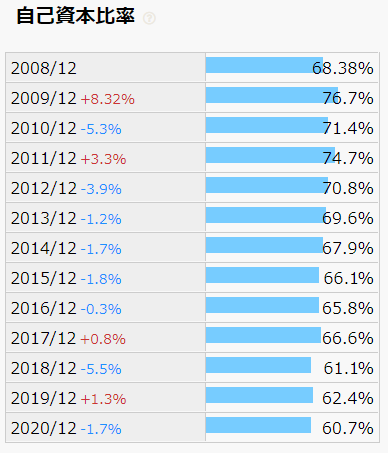

自己資本比率

ゆるやかに低下してきていますがまだ60%台。財務は安定ですね。

自己資本比率とは、会社のすべての資本のうち、どれくらいを返済不要の自己資本が占めるかを示す数値です。

自己資本比率が高いほど経営は安定し、倒産しにくい会社といえます。

自己資本比率 [%] = 自己資本 ÷ 総資本 × 100

で表されます。

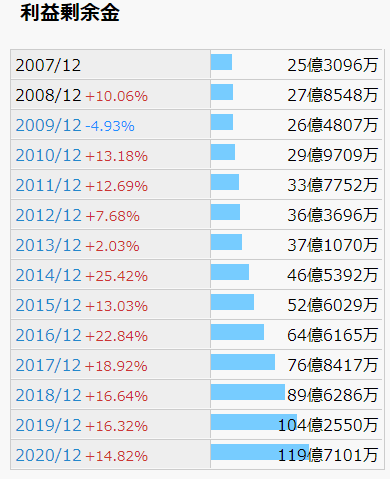

利益剰余金

着実に積み上がってきています。

利益剰余金とは、企業が生み出した利益を積み立てたお金です。

利益が増えれば利益剰余金は順調に増えますが、赤字決算になったり利益以上の配当を出したりすると減少します。

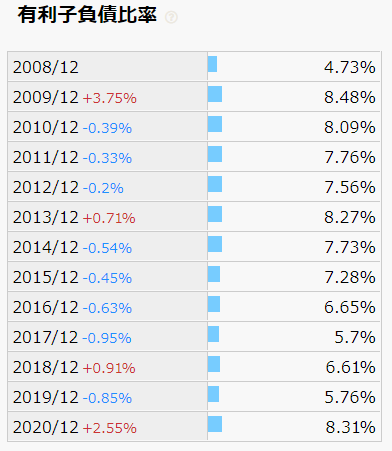

有利子負債比率

ほぼ無借金状態を続けてきています。

有利子負債比率とは、銀行等からの借入金や発行した社債などの金利を支払わなければならない負債が、自己資本に対してどの程度の割合を占めているかを表すもので、財務の健全性や安全性を示す指標の一つです。

有利子負債比率 [%] = 有利子負債 ÷ 自己資本 × 100

で表され、数値が低いほど財務の安全性が高いと言えます。

キャッシュフロー

営業CFがここ数年大きく伸びてきているのが好印象です。

人材派遣会社なので、設備投資がほとんど不要なのが特徴的です。

2018年と2020年に財務CFが大きくマイナスになっているのは、自社株買いを行ったことによるものなので、ポジティブ材料ですね。

営業CFとは、本業による収入と支出との差額のことで、企業が本業でどれだけのお金を稼いでいるかを表します。

プラスになっていれば、本業でしっかりキャッシュを残しているということを表しています。

投資CFとは、設備投資や企業買収など、将来の事業拡大のためにどれだけお金を使っているか、投資からどれだけ回収しているかなど、資金を投じる活動に伴うお金の動きを表しています。

設備投資や企業買収をした場合はマイナスになり、設備や株式を売却した場合はプラスになります。

優良企業は、投資CFがマイナスであることが多いです。

財務CFとは、出資の受け入れや金融機関からの借入などの資金調達によるお金の動きを示すものです。

財務CFがプラスの場合は、お金を調達していることを意味し、逆にマイナスの場合は借入金を返済して負債が減少していることを意味します。

優良企業は、財務CFがマイナスであることが多いですが、積極的に成長を目指す企業は、借入金などの資金調達が多くなりプラスになることがあります。

配当

配当についてはさらに詳しく見ていきます。

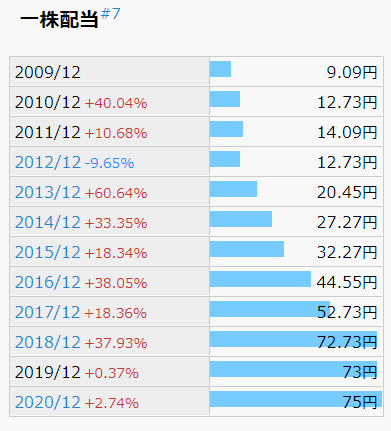

配当推移

2012年以降、8年連続増配中です。

今期(2021年)は75円予想のため、予想通りであれば連続増配年数はストップすることになりますが非減配は継続されます。

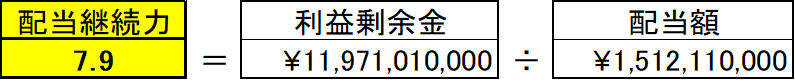

配当継続力

配当継続力は、7.9年。

それほど高い水準とはいえません。

内部留保を増やすよりもどんどん配当として出していっているようです。

配当継続力とは、今の配当金を何年間維持できるかという目安です。

配当の原資となる利益剰余金が、今の配当金に対して多いほど配当を出し続ける力が高いと判断できます。

配当継続力 [年] = 利益剰余金 ÷ 配当額

で表されます。

配当継続力はこびと株さん(@kobito_kabu)の考えを参考に、簡略化して使わせていただいています。

こちらのページに配当継続力について記載されています。

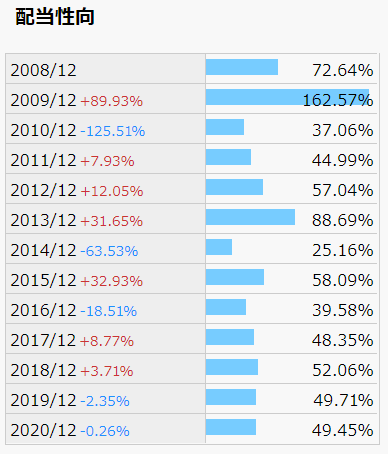

配当性向

後述しますが、配当性向は50%を目途としています。

ここ数年はこの目安をほぼ忠実に守っています。

業績が厳しかった2009年、2013年も配当性向を上げて積極的に配当を出そうという姿勢が伺えます。

配当性向とは、企業が得た当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標です。

配当性向が高い企業は、株主に多くの利益を還元していると言えます。

一方で、成長期にある企業は利益を株主に還元するよりも、事業を発展させるために利益を使うケースが多々あります。企業の成長によって株主はいずれ大きなリターンを得られるため、配当性向が高ければ良いというわけではありません。

配当性向 [%] = 配当金支払総額 ÷ 当期純利益 × 100

で表されます。

株主還元方針

アルプス技研の決算説明資料によると

連結ベースでの配当性向50%を基本とする

アルプス技研 決算説明資料より

と記載があります。

実際、配当性向はここ数年、50%近辺で推移しています。

また、決算説明資料の最終ページの締めのことばとして

積極的に株主還元の充実を図る

とあります。

ここまでは有言実行で株主還元をしてくれていると評価できますね!

今後の展望

ここまでは指標やチャート、業績、財務についてこれまでの推移を見てきました。

ここからは今後の展望について、「2021年第2四半期 決算説明資料」からひもといてしていきましょう。

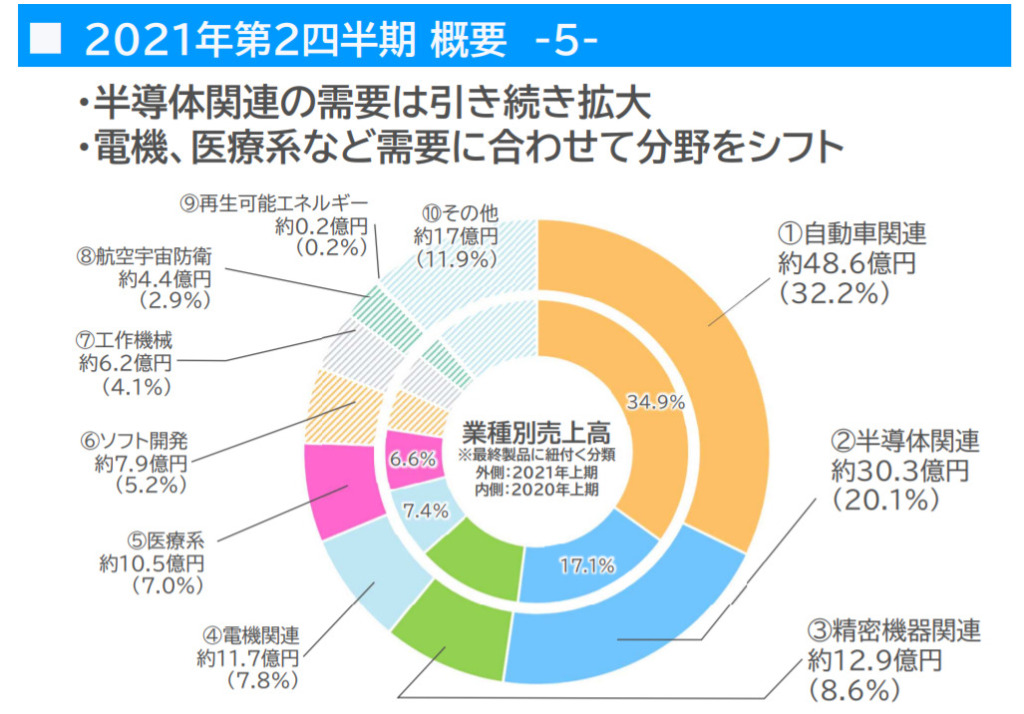

業種別売上

アルプス技研の業種別売上は次のようになっています。

自動車関連と半導体関連で5割以上を占めています。

景気に敏感な業種なので、景気低迷期に稼働率が低下しないか注目したほうが良さそうです。

自動車関連は、これからEV化されていったとしても設計などを行う技術者派遣にはそれほど大きな影響はないのかなと推測します。

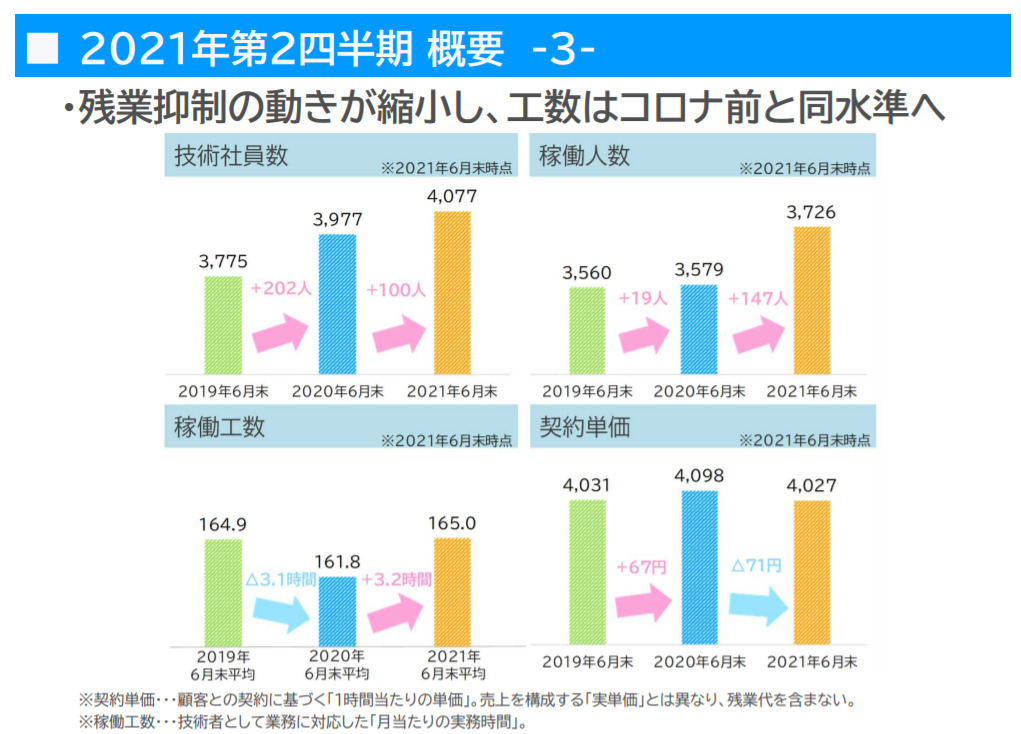

コロナ禍の稼働人数

稼働人数(=企業に派遣されている社員数)はコロナ禍で前年からほぼ横ばいで、その後増加に転じています。

コロナでそれほど大きな影響がなかったというのは好材料ですね。

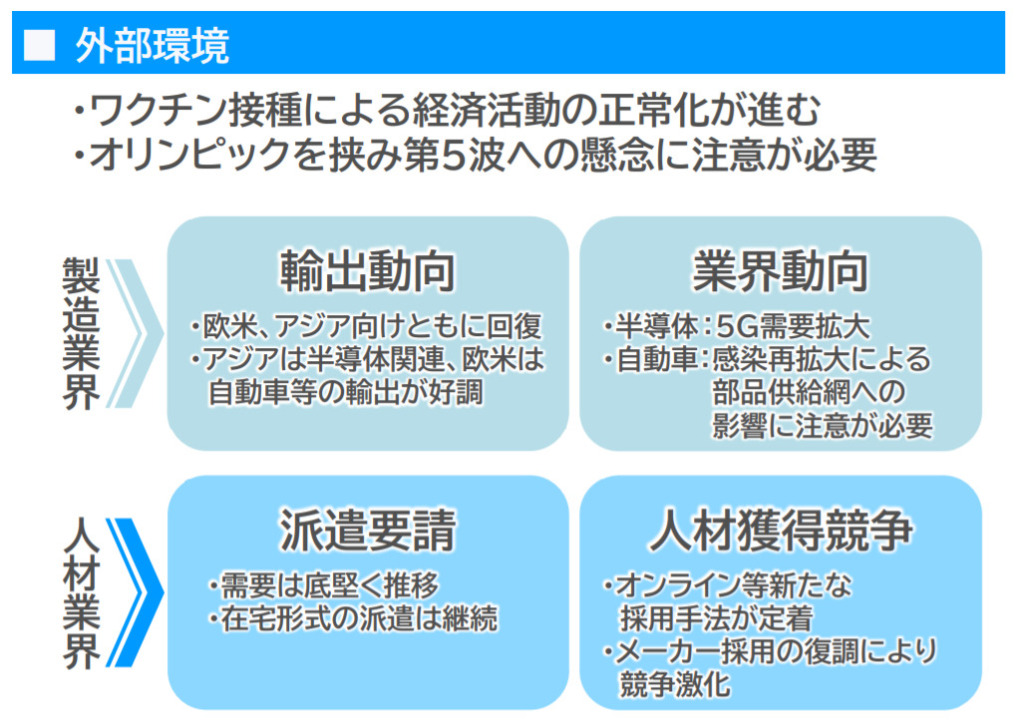

外部環境

製造業界では海外輸出が好調。

人材派遣の需要が底堅いというのは重要なポイントです。

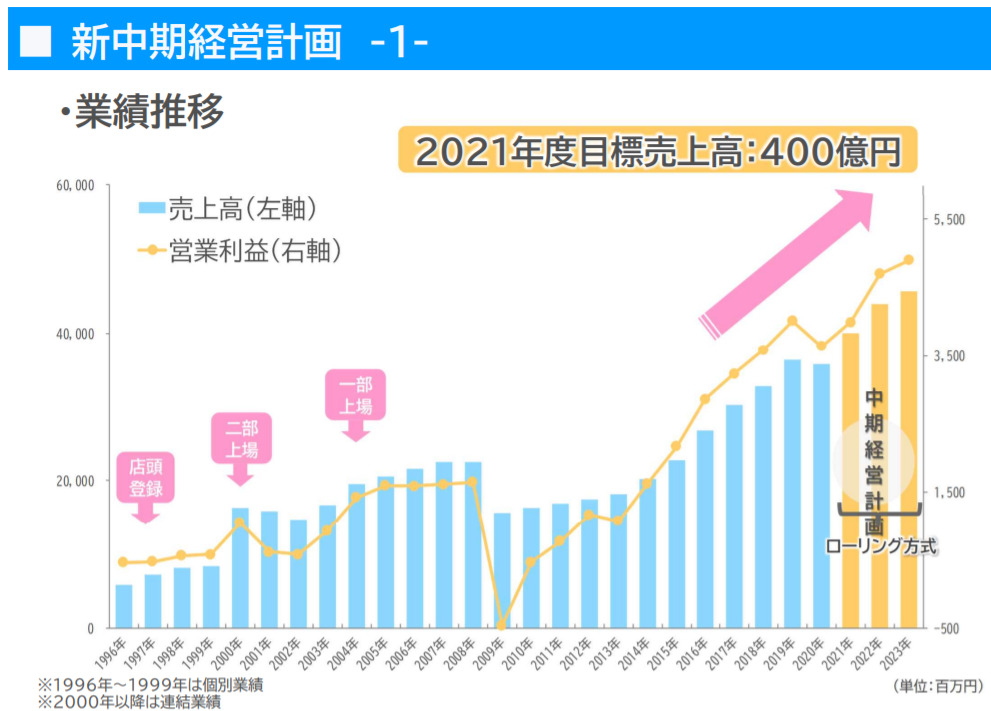

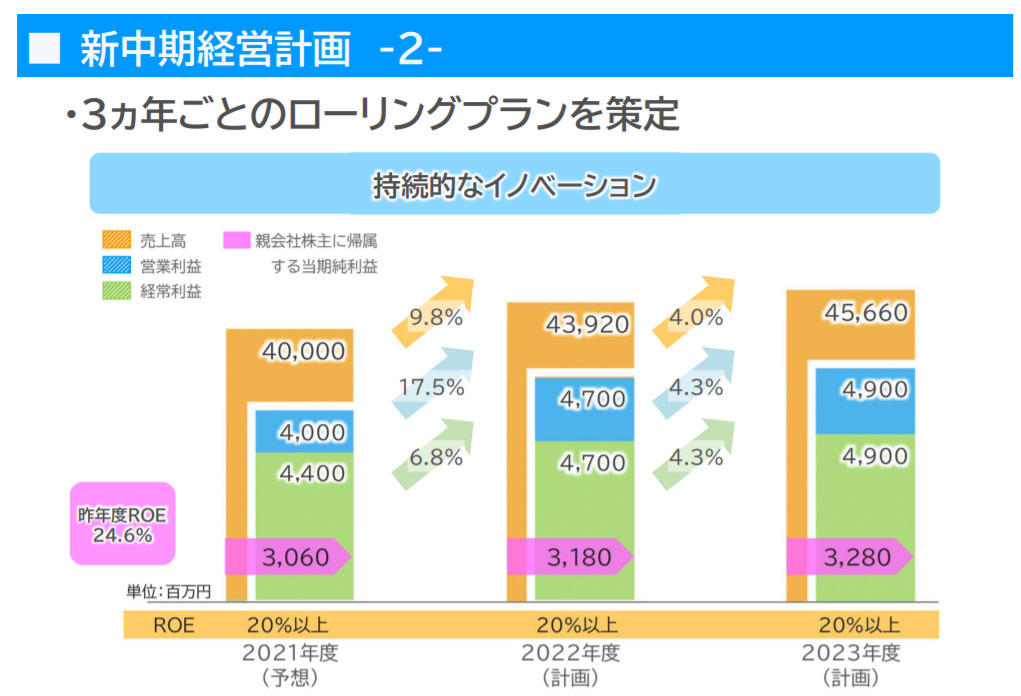

業績推移と中期経営計画

2009年のリーマンショック以降、順調に成長を遂げてきました。

2022年、2023年も売上・利益ともに過去最高を更新していく計画をしています。

【アルプス技研】を銘柄分析してみたまとめ

最後に、ここまでアルプス技研の銘柄を分析してみて、良い点、気を付けなければいけない点をまとめます。

- 連続増配(非減配)を続けている

- 長期的に成長してきている

- 財務やキャッシュフローが安定している

- 将来の成長が期待できるビジネスモデルである

- 株主還元が積極的である

- 配当利回りが高い

- 売上が製造業界の景気に左右される

最後に、筆者の判断としては・・・

もちたろう

もちたろう買い増しします。

大きなデメリットがなく安心して保有できるのではないかと思います。

終身雇用が崩壊していく日本において、人材派遣業の担う役割は大きくなっていくと期待します!

今回もSBIネオモバイル証券で少額投資です(^^♪

みなさんはどう判断されますでしょうか?

投資の参考になれば幸いです。

▼他の高配当/増配株の分析記事▼

コメント